通関士試験でもう悩まない!5つの加算要素と事例を徹底解説

更新日:2020年7月2日

加算要素に該当するのかどうか判断がつかない…登場人物が増えると理解できない…このように悩んでしまうことが多い加算要素について、一つずつ例をあげながら徹底解説していきます。通関士が審査時に注意しているポイントについても知っておきましょう。

通関士試験で悩みがちな加算要素とは?

加算要素とは、現実支払価格に加えられるべき要素を持つ価格のことです。具体的にどのようなものが該当するかは、関税定率法第4条(課税価格の決定の原則)の第1項第1号~第5号に記載されています。それぞれの項目の詳細は、次の章で説明します。

➡通関士の難易度についてはこちら加算要素と現実支払価格

もう少しかみ砕いていえば、加算要素とは課税価格(外国からの輸入貨物に課される関税などを計算する元となる価格)に含まれるべき価格のことです。

課税価格は基本的に輸出入者が決済をするインボイス(仕入書)が元となります。しかしインボイス価格はあくまで現実支払価格であって、加算要素が含まれてないことも多くあります。

つまり課税価格と現実支払価格、加算要素の関係性は以下のように表すことができます。

ちなみに現実支払価格とは、輸入しようとする貨物に対して現実的に支払ったもしくは支払うべき価格のことです。輸入申告時点で支払いが完了しているかどうかは関係ありません。

インボイス価格と加算要素

インボイス価格は契約条件によって、運賃や保険料などを含まないことがあります。以下に例をあげてご紹介しましょう。

A:輸出者側が、運賃や保険料を負担する場合

インボイス価格 CIF TOKYO USD120,000.00

※商品価格+東京港までの海上運賃+東京港までの海上保険料

B:輸入者側が、運賃や保険料を負担する場合

インボイス価格 CIF TOKYO USD110,000.00

※商品価格

インボイス価格を課税価格としてしまうと、Aの場合とBの場合で納める関税に差がでてしまいます。その不公正さをなくすためにも、加算要素が定められているのです。

加算要素を正しく理解し、課税価格に含めるかどうかを適切に判断することは、輸入申告時の課税価格に関係するので非常に大切です。

通関士が確認すべき5つの加算要素と事例

5つの加算要素は通関士が輸入(納税)申告書の審査を行う際に、漏れなく確認すべき事項の一つです。では、以下に関税定率法第4条(課税価格の決定の原則)の第1項第1号~第5号に記載されている5つの加算要素を具体的な事例を交えて解説します。

1号:輸入港までの運賃など

輸入港までの運賃などに含まれるのは、以下の3つがあります。

- 輸入港まで輸送する運賃

- 輸入港までの輸送にかかる保険料

- 輸入港までの輸送に関連してかかる費用

輸入港まで運ぶための輸送に関する費用全般と捉えてください。

輸入港まで輸送する運賃の事例

輸出港から輸入港まで運送するのにかかった運賃のことです。輸出地において輸出港まで貨物を運送するのにかかった現地費用も含みます。

ただし、天災や港湾ストライキなど輸出入者が回避できない理由により、特殊な運送方法で輸送され通常かかる運送費用を著しく超過した場合は、注意が必要です。実際支払った運賃額ではなく、通常必要とされる運賃が加算要素として採用されます。

輸入港までの輸送にかかる保険料の事例

輸出港から輸入港まで運送するのに付保された保険料のことです。輸出地において輸出港まで貨物を運送するためにかけられた保険料も含みます。

輸入港まで輸送する運賃と同様に、特殊な事情の元に輸送され保険料が通常より高くなった場合は、通常必要とされる保険料を加算要素とします。

そもそも付保していない場合は、加算要素とならないので加算の必要はありません。

輸入港までの輸送に関連してかかる費用の事例

燃料高騰によるサーチャージや輸入港まで輸送するために、運賃と付随して発生した費用を指します。以下に例をあげてご紹介します。

- 船会社に支払うBAF、FAF、EBSなどの割増料金

- 輸出国における一時的な保管料

- 輸出時の税関手続等に要した費用

- 輸出国におけるコンテナー積替費用

- 輸出国において要したコンテナー・サービス・チャージなど

- 輸送中における積替費用

判断のポイントは、輸入貨物を輸入港まで到着させるために「輸出国」もしくは「輸送中」に発生した費用かどうかです。

2号:手数料・容器包装の費用

手数料・容器包装の費用とは、以下の3つがあります。

- 仲介手数料およびその他の手数料(買付手数料を除く)

- 輸入貨物を運搬するために必要な容器の費用

- 輸入貨物を梱包する資材の費用

加算要素とすべき判断基準は以下の3点です。

- 今回の輸入取引に関して業務を行ったものに支払う手数料であること

- 売手(輸出者)および買手(輸入者)のため、あるいは売手のために支払われる手数料

- 上記の手数料のうち、買手が支払うもの

コンサルタント料や情報提供手数料、書類作成料といった表面的なサービスに関する手数料は含みません。売手との契約交渉など、その輸入取引において果たす役割や提供するサービスの質によって判断する必要があります。

ちなみに買付手数料は、「買い手のため」に限定した仕事に対する対価であるため、加算要素には含まれません。判断基準にある、「売手(輸出者)および買手(輸入者)のため、あるいは売手のため」に該当するかどうかの部分で排除されるのです。

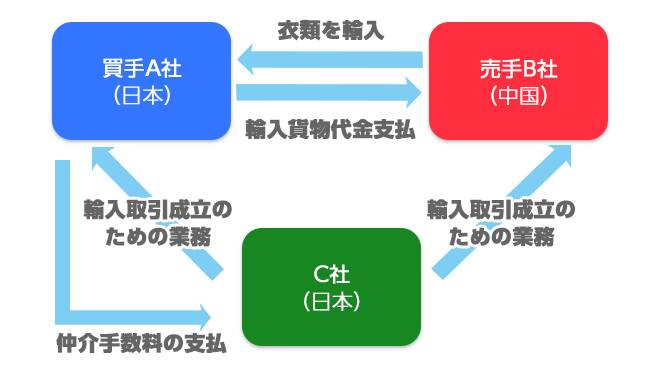

買付手数料以外の手数料などの事例

買付手数料以外の手数料などには「仲介手数料」が該当します。以下に、登場人物と関係性、役割をあげて説明しましょう。

- 買手A社

→売手B社から衣類を輸入し、代金を支払う

→C社に売手B社との輸入取引の仲介を依頼し、仲介手数料を支払う - 売手B社

→買手A社へ衣類を輸出し、代金を回収する

→買手A社との取引に関し、C社とやり取りを行う(受注、交渉など) - C社

→買手A社から依頼を受け、C社との輸入取引実務を仲介し、仲介手数料を受け取る

実際の輸入取引(商品売買およびそれにともなう代金決済)を行っているのは、買手A社と売手B社です。しかし輸入取引に関する交渉、受注発注業務などの実務的なことは、C社が両社の間に立って行っています。

C社が行う業務の元に輸入取引が成立することから、買手A社がC社に支払う仲介手数料は加算要素となります。

輸入貨物の容器、包装に要する費用の事例

輸入貨物の容器、包装に要する費用に該当するのは以下の3つです。

- 輸出国において、輸入貨物を梱包するのにかかる費用

- 輸出国において、輸入貨物を仕分けおよび梱包するのにかかる費用

- 輸入貨物を包装するのにかかる費用

輸入貨物は、輸送中の破損などを防ぐために段ボールケースや木箱などに入れられます。また美術品など特殊な梱包が必要な場合などにかかる費用も同様に加算要素となります。

さらに、貿易条件がEXW(工場渡)の場合に、船積みまでに仕分けおよび梱包を行う取り決めがあるケースでは、仕分けおよび梱包にかかる費用(輸入者負担)も加算要素です。

3号:無償等により提供される物品・役務

無償等により提供される物品・役務には、以下の4つを含みます。

- 輸入貨物に組み込まれている材料、部分品など(原材料、副資材、ラベルなど)

- 輸入貨物を生産するために使用された工具、鋳型など(機械、設備、金型など)

- 輸入貨物を生産する過程で消費されたもの(燃料、触媒など)

- 輸入貨物を生産するのに要した役務、技術や設計など

加算要素とするポイントは2つあります。

- 輸入貨物に組み込まれる、生産に使用もしくは消費される、生産に要する役務であること

- 上記の材料などが無償もしくは値引きをして提供されたこと

輸入貨物を生産するのに要した役務、技術や設計などは「本邦(日本)以外において開発されたもの」に限定される点に注意しましょう。

無償又は値引きされた原材料、副資材、ラベルなどの事例

以下の3つのケースが該当します。

- 衣類の輸入に際して、使用する生地(原材料)を無償提供した場合

- 衣類の輸入に際して、使用するボタン、ファスナーなど(副資材)を無償提供した場合

- 商品に貼るブランドラベルや商品ラベルなどを無償提供した場合

無償又は値引きされた原材料、副資材、ラベルなどは、輸入者からの提供だけでなく他社から無償もしくは値引きして支給されたものも含む点に注意しましょう。

同じラベルでも、食品衛生法や酒税の保全及び酒類業組合等に関する法律など、法律で記載が義務つけられている事項のみを記載しているものは、加算要素となりません。

無償提供された金型費用の事例

家電やテレビゲーム機などを作成する場合、各パーツを製造するための金型を無償提供するケースがあります。

この金型作成費用なども加算要素となります。金型がないと家電やテレビゲーム機などが完成しないため、課税価格に参入が必要です。金型を輸送する費用や輸送に対してかけた保険料も含む点に注意しましょう。

4号:特許権等の使用に係るロイヤルティ等

対象となる権利には以下があげられます。

- 特許権

- 意匠権

- 商標権

- 実用新案権

- 著作権など

これらを使用する対価が加算対象となり、以下が加算要素に参入するかどうかの判断ポイントとなります。

- 輸入貨物に関係(商標記載があるなど)するもの

- 輸入取引の条件として支払われるもの

- 輸入取引に際して買手から支払われること(直接、間接は問わず)

ブランドやキャラクターなどのライセンス使用料の事例

たとえば、ブランド名やロゴ、キャラクターがプリントなどされた衣類を輸入する際がこれにあたります。

買手は商標の権利を持った会社とライセンス契約を結ぶとともに、ライセンス使用料を支払うことで、売手から衣類を輸入できるようになります。つまり、ライセンス使用料の支払いなしには輸入取引ができないために、加算要素と判断されるのです。

特許権使用にともなう対価の事例

ライセンス使用料同様に、輸入しようとする貨物が特許を取った貨物である場合、輸入に際して特許権使用に対する対価を支払わなくてはいけません。特許権使用料もその商品の輸入に欠かせない費用であるため、加算要素対象となります。

5号:売手帰属収益

売手帰属収益に該当するのは、主に以下の2つです。

- 輸入貨物の処分もしくは使用による収益(売上代金、賃貸料、加工賃など)

- 輸入貨物の販売などによる収益を、利潤分配取引に基づき買手が売手に分配した収益

売手帰属収益とは、言葉が示す通り「売手に帰属する収益=売り手の所有となる収益」という意味です。売り手に帰属さえしていれば、直接的でも間接的でも問題ありません。ただし、配当金の移転などであっても輸入取引に関係しないものは除かれます。

また売手帰属収益の金額が明らかでない場合は、金額が不明確なため、加算要素には参入しません。課税価格決定の例外という方法によって課税価格を計算する必要があります。

売手にキャッシュバックされる収益の事例

輸入取引において、買手が販売した販売額もしくは売上収益の一部を売手に支払うという契約を交わした場合を考えてみましょう。

たとえば、売手は買手に対して以下の条件で契約を結びます。

- インボイス価格 10,000,000円

- 買手は輸入貨物の売上額の1%を売手に支払う

日本国内で30,000,000円の売上があった場合、買手は1%にあたる300,000円を売手に支払うこととなり、300,000円は売手帰属収益として加算要素になります。

国外で買手が利益をプラスして販売しても、充分売れると売手が見込んだ商品に対して、この契約方法をとることが多いようです。売れる商品なので、インボイス価格に売手側の利益を多くのせなくても、キャッシュバックによってより大きな利益幅を得られるようになっています。

通関士が審査時に注意したい加算要素のポイント

加算要素を正しく理解していない、輸出入者との認識の相違などにより、課税価格が過少になるケースは多々あります。

通関士が見逃してしまうと、輸入申告の書類審査時に税関に指摘を受けることにもなりかねません。また書類審査なしで輸入許可となった場合でも、税関の事後調査で評価漏れを指摘され、追徴課税および加算税対象になるリスクもあります。

そこで、通関士が輸入(納税)申告を審査する際に注意すべき加算要素のポイントをしっかりと確認しておきましょう。

加算要素には数値化した資料が必須

まず加算要素を参入して輸入申告を行う際には、必ず数値化した資料(証明書類)を提示することです。税関は支払明細など証拠ありきで審査を行うため、証拠がないものは正しい数値だと認めてはくれません。

輸入港までの運賃であれば船会社から送付されたアライバルノーティス(到着案内兼運賃請求書)が必要です。保険料であれば保険料がわかるコピー、仲介手数料であれば、仲介者へ支払った仲介料の領収書などを求められます。

また数値化した資料は、必ず今回の輸入申告に関係するものであると分かるものの提示が必要です。輸入取引の契約書番号での照らし合わせなど、第三者がみてつながりが明確になるように書類を揃えるようにしましょう。

加算要素の一括加算のタイミングと注意点

加算要素の原則は、その輸入取引に関するものであることです。

「3号:無償等により提供される物品・役務」における輸入貨物を生産するために使用された金型の場合を考えてみましょう。今回の輸入取引以降も金型を使用するため、本来はその金型で作成可能な個数を分母として、今回輸入分に関する金型代のみを加算要素とします。以下をご確認ください。

- 金型作成などの費用 USD200,000.00

- 金型で製作可能な個数 1,000,000個

- 今回輸入する個数 2,000個

USD200,000.00 ×2,000個÷1,000,000個=USD400.00

上記の計算通り、今回はUSD400.00のみを加算します。

しかし以下の条件を満たせば、その金型を使用して製作した輸入貨物の初回輸入時に限り、一括で金型作成などの費用USD200,000.00を加算できます。

- 輸入者からの申し出があった場合

- 課税上その他特に支障がないと税関が認めた場合

なお、同じ金型を使用して関税率が異なる輸入貨物を輸入申告する場合は、一括加算はできません。一括加算は法制度上可能ですが、実務上税関職員はあまり好みません。

種類ごとの値引きの取扱い

さまざまな理由から、インボイスに値引きの記載が見られることがあります。以下の2つを満たす値引きであれば、値引き後の価格が課税価格となります。

- 関税定率法第4条第2項各号に抵触する特別な事情に該当しない

(例)輸入貨物を展示用に使用制限することにより行われた値下げなど - 今回の輸入取引に関する値引きであること

別の輸入取引で仕入れた商品の品質が悪かったので、今回の輸入取引で値引きするといった相殺値引きは該当しません。値引き前の価格が課税価格となります。

値引き後の価格を課税価格にできる具体例を以下にご紹介します。

- 商品代金を前払いすることを条件に与えられる値引き

- 初回購入であることによる値引き

- 商品代金をL/C決済で支払うことを条件とした値引き

- 一定量を超えた大量購入の場合に適用される数量値引きなど

まとめ

通関士の加算要素は難しく感じがちですが、輸入取引の形態やどういった費用かという背景を理解することで判断しやすくなります。課税価格を正しく算出することは通関士の基本でもあります。5つの加算要素を理解した上で、まずは課税価格に参入すべき価格か、そうでない価格かを基準に考えてみてください。

無料体験学習

ログイン

ログイン

0120-966-883

0120-966-883