評価申告制度を利用すべきケースを徹底解説!実務時の注意点とは?

更新日:2020年8月18日

評価申告って大変そう…どこまでの費用を加算すればいいの?このように通関士も悩むことがある評価申告制度ですが、制度自体はシンプルです。どのようなときに評価申告書の提出が必要なのか、また不要なケースや具体的な使い分けについて詳しく解説します。

通関士をも悩ませる評価申告制度とは?

評価申告制度とは、関税などが課税される課税価格を求める方法の一つです。基本的に課税価格は以下を合計することで計算されます。

- インボイス(仕入れ書)の価格

- 運賃明細書の費用

- 保険証券に記載の保険料

しかし上記だけでは、課税価格が求められない場合に限って適用されるのが評価申告制度です。つまりすべての輸入申告に対して必要となるものではありません。そのため、通関士は評価申告制度を適用すべき輸入申告かどうかも注意して審査する必要があります。

➡通関士の難易度についてはこちら評価申告制度を理解する2つの大前提

評価申告制度を適用すべきかどうかを判断するためには、以下の2つの大前提を理解するのが近道です。

1.インボイス価格が課税価格とは限らない

まずインボイス価格が必ずしも課税価格には当たるとは限らないと認識しておくことです。貿易形態は、商品などを売り買いするシンプルなものだけではありません。

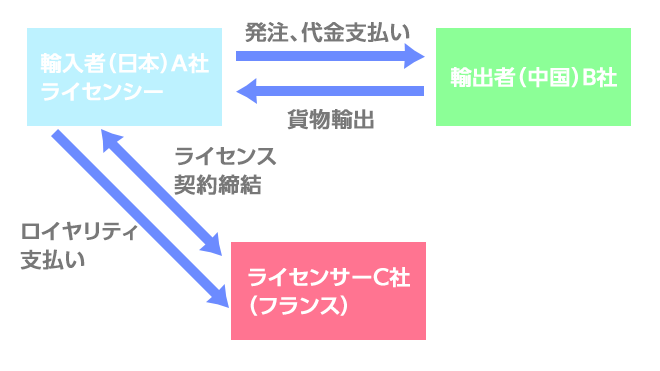

たとえば、商標登録されているキャラクターやブランドの名前を使ってTシャツを作るとしましょう。キャラクターやブランドにはそれを商標権として保有するライセンサー(実施許諾者)が存在します。

そのため、輸入者はライセンシー(ライセンスを使用する権利を有する人)としてラインセンサーからキャラクターやブランド名をTシャツにロゴとして使用するための許可をもらう(ライセンス契約締結)必要があります。

そしてその使用料(ロイヤリティ)をラインセンサーに対価として支払います。

その使用料は、輸出者が輸入者に送付してくるインボイスには含まれていません。ただし、ライセンス使用料はTシャツを輸入するにあたって必要な費用であるため、評価申告制度を利用して課税価格に参入する必要があります。

このようにインボイス上に記載されていない費用がある場合は、これ以外にもいくつかあるので注意しましょう。

2.評価申告はインボイス価格を補う加算要素

評価申告は、簡単にいうとインボイス価格に含まれていない費用を補うための加算要素です。

上記の例でいえば、中国の輸出者B社から日本の輸入者A社に送付されるインボイスには、ライセンス料は含まれていません。

輸出者B社は輸入者A社が取得したライセンスを持って発注を受けた商品を調達して輸出することが責任範囲だからです。またライセンス契約を締結しているのは、輸入者A社とライセンサーC社であり、代金の決済も両者の間でのみ行われています。

つまり課税価格を算出するためには以下の2つのインボイスが必要となります。

- 輸出者B社から輸入者A社に送付されるインボイス(商品代金など)

- ライセンサーC社から輸入者A社に送付されるインボイス(ロイヤリティ)

これ以外にも加算要素には5つの要素があります。具体的な加算要素や事例については以下のページをご確認ください。

通関士試験でもう悩まない!5つの加算要素と事例を徹底解説評価申告書提出の要否を知ろう!

評価申告制度を利用する輸入申告は原則として、インボイスなどの課税価格の疎明資料に加えて評価申告書を提出します。ただし評価申告書が必要なケースと不要となるケースがあるため、確認しておきましょう。

評価申告書の提出を要するケース

評価申告書の提出が必要な事例は以下の通りです。

- 輸入取引に関係する仕入書価格と現実支払価格が同じでない場合

前述のライセンスの例のように、輸入取引を完了させるために必要となった現実支払価格と仕入書価格が同額でない場合です。

仕入書価格以外に輸入取引を完了させるにあたって、輸入者が支払った価格が他にないかどうかを確認することが大切です。

- 輸入取引に関係する加算要素がある場合

たとえば輸入取引にあたって、貨物を輸送する運賃などがこれにあたります。インボイスが運賃込みのC&F契約であったり、船会社が発行する運賃明細書で明らかになったりする場合は除かれます。

工場渡し条件(EXW)の場合、輸出者の工場から船積みする港までの輸送料金は輸入者負担となります。そしてその費用は仕入書には記載されていないため、評価申告制度を利用して課税価格に加える必要があります。

- 特殊関係にある売手(輸出者)と買手(輸入者)間の輸入取引であって、その特殊関係が取引価格(仕入書)に影響を与えている場合

たとえば売手が買手の親会社である場合などは、通常の輸入取引よりも安い価格で取引される可能性があります。この場合、課税価格が通常より安くなり、それにともない支払う関税なども少なくなります。

そこで特殊関係にない通常の輸入取引とした価格での輸入申告と平等にするため、評価申告にて課税価格を調整する必要があるのです。

- 原則的な課税価格の決定方法以外の方法を用いて課税価格を計算する場合

輸入取引にあたって特別な事情がある場合や課税価格を国内販売価格や製造原価、同種又は類似の貨物における取引価格などから求める必要がある場合がこれにあたります。

特別な事情とは、輸入する貨物を販売する地域が限定されるなどの使用制限がある場合を指します。また従来の課税価格の算出方法で求められない場合などは、国内販売価格や製造原価、同種又は類似の貨物における取引価格を参考に、課税価格を決定する必要があります。

評価申告書の提出が不要なケース

評価申告書の提出が不要なケースも確認しましょう。

- 輸入する貨物に対する関税が無税もしくは免税、または従量税である場合

- 輸入する貨物に対する仕入書ごとの課税価格の総額が100万円以下である場合

※同じ輸出入者間の継続する輸入取引の場合は除く

評価申告書の提出こそ不要ですが、課税価格の計算自体は関税定率法に規定された方法で行う必要があります。

評価申告書の2つの種類と使い分けのポイント

評価申告書には、「輸入貨物の評価(個別・包括)申告書I」と「輸入貨物の評価(個別・包括)申告書II」の2種類があります。それぞれの使い分けのポイントをご紹介します。

1.輸入貨物の評価(個別・包括)申告書I

輸入貨物の評価(個別・包括)申告書I、通称評価申告書Iは、輸入貨物の課税価格の決定の原則(関税定率法第4条第1項に規定)を使用して課税価格を計算する場合に使用します。

以下の二つを満たすケースだと覚えておきましょう。

- 仕入書と現実支払価格に差異がある

- 仕入書に加算要素、控除要素を加減算することで課税価格が求められる

評価申告書Iには、調整すべき項目として以下の3点を記載する欄があります。それぞれの金額を、その金額を導き出した計算式とともに記載しましょう。

- 現実に支払われたまたは支払われるべき価格のうち、仕入書価格以外の価格

- 加算要素

- 控除すべき費用など

具体的なフォーマットは税関様式をご確認ください。

https://www.customs.go.jp/kaisei/youshiki/form_C/C5300.pdf2.輸入貨物の評価(個別・包括)申告書II

輸入貨物の評価(個別・包括)申告書II、通称評価申告書IIは、売買による輸入取引のうち、関税定率法4条2項1号~3号に記載されている事情がある輸入貨物の課税価格を計算する場合に使用します。

関税定率法4条2項1号~3号に記載されている事情とは、具体的には以下を指します。

- 買手が売手により輸入貨物の販売など使用に制限を付されている場合

- 輸入貨物の課税価格の決定の原則を用いて課税価格が求められない場合

(例)別の取引価格と抱き合わせなどで決定される価格設定になっているなど - 輸入取引にかかる貨物の処分などで生じる収益が売手に帰属されるが、その額が明らかでない場合

- 売手と買手の間の特殊な関係性が価格に影響を与えている場合

(例)輸入取引にかかる事業において、売手および買手の取締役を兼任している

仕入書の価格設定に何らかの使用制限がある、また売手、買手間の関係性が影響しているなど、通常の輸入取引と同条件でない場合と理解しましょう。

ちなみに以下の取引の場合は、評価申告書IIだけでなく評価申告書Iの提出も必要です。

- 無償取引(代金支払いが発生しない)である

- 輸入時に変質などをしている変質損傷貨物

- 航空運送貨物等の特例が適用される貨物

(例)飛行機で輸送されたが、船便で輸送された場合にかかる運賃が適用される特例措置

(例)飛行機で輸送されたが、船便で輸送された場合にかかる運賃が適用される特例措置

- 同種又は類似の貨物に係る取引価格による課税価格の決定(関税定率法第4条の2)

- 国内販売価格又は製造原価に基づく課税価格の決定(関税定率法第4条の3)

- 特殊な輸入貨物に係る課税価格の決定(関税定率法第4条の4)

- 変質又は損傷に係る輸入貨物の課税価格の決定(関税定率法第4条の5)

- 航空運送貨物等に係る課税価格の決定の特例(関税定率法第4条の6)

あわせて、輸入貨物の課税価格の決定の原則を用いて課税価格が求められない理由と計算方法を記載しましょう。

具体的なフォーマットは以下の税関様式をご確認ください。

https://www.customs.go.jp/kaisei/youshiki/form_C/C5310.pdf通関士が知っておきたい!評価申告制度のポイント

通関士が知っておきたい評価申告制度のポイントを4つご紹介します。

1.包括評価のメリットとは?

評価申告制度は、個別評価と包括評価の2つの利用方法があります。

- 「個別評価」

輸入の都度評価申告書を提出する方法 - 「包括評価」

同一の内容の輸入取引が継続して行われる場合、事前に税関長に包括申告書を提出することで、個別の評価申告書の提出を不要とする方法

包括評価を利用するメリットは以下の2点です。

- 包括評価の承認期間(最長2年間)、個別の評価申告が省略できる

- NACCSを利用して輸入申告を行う場合、包括評価申告受理番号を入力することで、評価額が自動計算される

このように評価申告があっても、簡略化が図れるメリットが魅力です。

2.通関の評価資料って?

評価申告を用いた輸入申告には評価資料が必要です。評価資料とは評価計算を行う根拠となる書類を指します。たとえば、加算要素であれば加算する額を証明する請求書などを添付資料として税関に提出しなくてはいけません。

評価計算自体は輸出入者の個別取引に関わることであるため、輸入者が作成し、通関業者に提出するのが一般的です。その際に、その計算根拠が正当かどうかを判断するために通関士は評価資料の提示もあわせて求める必要があります。

3.評価申告漏れは事後調査で発覚しやすい!

評価申告漏れは税関の書類審査時などでは見つからなかったとしても、事後調査で発覚するケースが多くあります。評価漏れの金額によっては加算税対象となり、以降の審査が厳しくなることも考えられます。

基本的に輸入者はどの費用が評価申告をする必要があるのかの知識に長けていません。そのため、通関業者にも加算要素があることを伝えないケースが多く、事後調査で発覚する顛末となりがちです。

そのため、通関士や通関従事者は輸出入取引の概要や条件をしっかりと聞き出し、評価申告の必要がないかどうかを判断することが大切です。

4.金型の保険の評価申告漏れに注意!

機械類などを輸入する際に個別のパーツを作る金型を輸入者が無償提供しているケースがよくあります。

金型を作った費用自体は加算要素として評価申告していても、その金型を工場まで輸送するのに付保した保険料などの評価申告漏れも比較的多い事例です。

金型の評価申告がある輸入申告については、付保をしていないのか、他に付随する費用が発生してないかを確認しましょう。また評価申告が必要かどうか不安な事例に関しては、事前に税関に相談をしておくことをおすすめします。

まとめ

評価申告制度は課税価格が正当か、漏れている費用などがないのかの観点から考えると理解しやすいでしょう。個別の事例は輸入取引によって異なるため、輸入申告前に税関に確認や交渉をするなどしてすすめるのが賢明です。

ログイン

ログイン

0120-966-883

0120-966-883