資金計画とは?(2)教育資金のための資金計画

更新日:2019年9月27日

教育資金計画

子どもにかかる費用は一生を通して様々なものが考えられます。

例)

- 誕生前後の出産・育児費用

- 大学までの養育費・生活費

- 学校内外の教育費を含めた教育資金

- 成人後の結婚援助資金・住宅取得援助資金

- 財産の贈与 等

日本では、子どもにかかる費用は親が出すことが当たり前という傾向が未だに根強く、さらに、近年では「パラサイトシングル」現象の増加もみられるようになりました。

親世代は今後、公的年金の受給額低下に伴い、老後資金を重視する資金計画を立てていく必要性が増大しています。

したがって、親のライフプランおよびファイナンシャル・プランから見ると、教育資金も含めた子供にかかる費用の全体像を視野に入れて、それぞれ必要になる時期と金額を把握し、準備しておくことが重要になってきました。

教育資金の見積り

一定の年齢になれば必ず一定の資金が必要になり、その上、進学するにつれて出費が大きくなるため、子どもが小さいうちから準備する必要があります。

教育資金の内容としては、大きく分け、以下の2つがあります。

<学校教育費>……授業料や入学金、給食費、教科書代等の支出

学校教育費は、公立か私立か、自宅通学か自宅外通学か、さらに大学においては文系・理系・医科歯科系か、親が負担する範囲はどこまでか

<学校外教育費>……学習塾や家庭教師、通信教育といった補助学習費のほかに、スポーツや芸術・文化活動、体験・地域活動(ボーイスカウトやボランティア活動)なども含んだ支出

これらの教育費がいつ・いくら必要なのか見積もります。

今後の教育費の値上がりを勘定しつつ、ファイナンシャル・ゴールを設定します。そして、積み立てなどの計画をたてます。

教育資金の作り方

教育資金準備の手段としては以下の3パターンがあります。

- 積み立て…保険商品、金融商品を活用する方法

- 借入れ…民間融資、公的融資、親族からの融資

- 贈与…親族等からの資金の贈与

教育資金は多額なため、すべてを短期間にまかなうことは困難であり、また、他の資金との優先順位やバランスを考慮する必要があります。

したがって、現在の収入から、教育資金よりも優先する出費と貯蓄を差し引いて、教育資金として積み立てる金額の見当をつけます。

できるだけ早くから準備することが重要となります。

こども保険(学資保険)

こども保険を有効に活用することにより、無理なく教育資金を貯めることができます。

賢く利用し、長期的な教育資金の計画をたてましょう。

ただし、昨今の低金利により、払込保険料より満期金額のほうが少ないということもあり得ます。

これは、こども保険・学資保険に貯蓄以外の保険等の機能がついていることが原因です。

払込保険料は貯蓄・保険に分割して運用されます。

そのうち貯蓄部分は当初の契約通りの満期金が支払われますが、保険部分は掛け捨てです。

保険部分に回される金額の分だけ、貯蓄部分の元本は少なくなり、金利が低い昨今では、満期保険金が払込保険料よりも低くなることがあるのです。

| 申込窓口 | 生命保険会社、損害保険会社、郵便局などの金融機関 |

|---|---|

| 貯蓄機能 | 受取時期を入学時期に合わせることもできます。 |

| 育英資金機能 | 親が万一死亡したときに、それ以降の保険料の支払いが免除されるとともに、保険金で教育資金を確保します。 |

| 保険機能 | 子どもが万一の場合に、保険金が支払われます。 なお、民間生保の商品で「学資保険」という名称を使うこともあります。 |

一般財形による積立て

申込窓口は各事務所になります。

事業主に雇用されている従業員が、事業主を通じて給与から天引きで、3年以上定期的に預け入れることが要件です。

資金使途は自由です。

金融商品による積み立て

教育資金は長期間にわたって積み立てをしますので、リスクのある金融商品に長期に継続投資をすることで、リスクを軽減しながら積み立てることも検討します。

例)公社債投信による積み立て、株式投信による積み立てなど

国の教育ローン

国の教育ローンとしては、以下の2種類があります。

1つは、日本政策金融公庫です。もう1つは、日本学生支援機構です。

それぞれの特徴をみていきたいと思います。

日本政策金融公庫

子どもの教育資金を必要とする人に、日本政策金融公庫は教育資金を貸し付けています。

細かな条件は以下の通りです。

| 金利 | 固定金利 |

|---|---|

| 返済期間 | 最長18年間 |

| 在学期間内の特例 | 在学期間内は、最長4年間元金の据え置き(利息のみの返済)が可能 |

| 年収制限 | 扶養している子どもの人数により、年収の上限が異なります |

| 融資限度額 | 学生1人につき350万円以内(海外留学資金として利用する場合は最高450万円) |

| 利用する人の世帯の年間収入(所得)の上限額 | 融資の対象となる学校に入学・在学する者の保護者で、世帯年収(所得)が次の金額以内であることが求められます

<凡例>「子どもの人数」:「世帯年収(所得)の上限額」 1人:790万円(590万円) 2人:890万円(680万円) 3人:990万円(770万円) 4人:1,090万円(860万円) 5人:1,190万円(960万円) |

| 資金の使いみち |

|

日本学生支援機構

日本学生支援機構(JASSO)の奨学金は、大学・短期大学・高等専門学校・専修学校(専門課程)および大学院で学ぶ人を対象とした、国が実施する貸与型または給付型の奨学金です。

日本学生支援機構の奨学金には、第一種と第二種がありますが、これらの大きな違いは、利子にあります。

第一種奨学金は無利子貸与で、第二種奨学金は有利子貸与となります。

| 第一種奨学金 | 第二種奨学金 | |

|---|---|---|

| 申込方法 | 在学中の学校を通じて申し込む | |

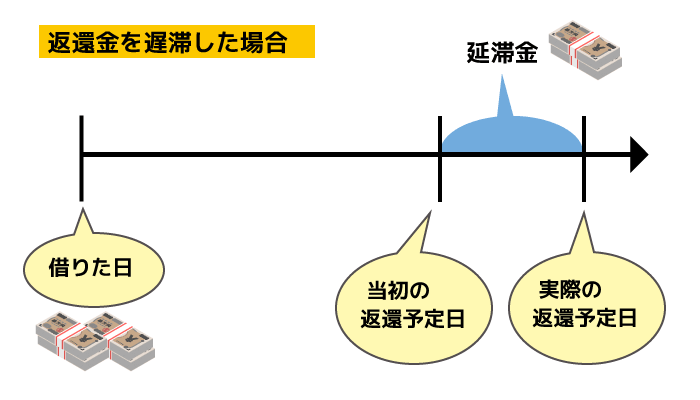

| 返済方法 | 所定の期間内に月賦で毎月返還 | |

| 返還金を遅滞した場合 | 延滞日数に応じて延滞金が課せられる | |

| 申込時期(募集時期) | 進学前に申し込む予約採用と、進学してから申し込む在学採用がある | |

| 対象 | 大学院・大学・短大・高等専門学校・専修学校(専門課程)に在学する学生・生徒 | 大学院・大学・短大・高等専門学校(4・5年生)・専修学校(専門課程)に在学する学生・生徒 |

| 利子 | 無利子貸与 | 有利子貸与(3%を上限とする) |

| 条件 | 特に優れていながら、経済的理由により著しく修学が困難な場合(別途定められている学力・家計・人物・健康の貸与基準を満たすことが必要) | 第一種奨学金よりゆるやかな基準によって選考された学生・生徒 |

その他の準備方法

都道府県・市町村などの各自治体や大学などでも独自の奨学金制度を設けているところもあります。

大学院において第一種奨学金の貸与を受け、在学中に特に優れた業績をあげ、日本学生支援機構が認定した場合には、貸与期間終了時に奨学金の全部または一部の返還が免除される制度もあります。

民間の金融機関の総合口座

定期預金を担保にして貸越をすることができます。

- 定期預金残高の90%以内(最高200万円程度)

- 預金金利+0.5%

- 国債などの公共利付債を担保とした場合、定期預金の枠とは別に最高200万円(利付国債は額面の80%、割引国債は額面の60%)まで

ゆうちょ銀行の貯金担保自動貸付・国債等担保自動貸付

ゆうちょ銀行の総合口座で管理する定額貯金(担保定額貯金)や定期貯金(担保定期貯金)等を担保とする貸付で、通常貯金の残高を超える払戻しの請求があった時に、その不足額が自動的に貸し付けられます。

貯金担保自動貸付

<貸付金額>

預入残高の90%以内(最高300万円)

<貸付金利>

担保定額貯金を担保とする場合…返済時の約定金利(%)+0.25%

担保定期貯金を担保とする場合…預入時の約定利率(%)+0.5%

国債等担保自動貸付

- 利付国債または個人向け国債を担保とした場合、国債の額面金額の80%相当額(最高200万円)まで

- 貸付利率:貸付時における預入期間1年の定期貯金の約定利率(%)+1.70%

年金担保貸付

国民年金、厚生年金保険、労働者災害補償保険の年金を担保として、独立行政法人福祉医療機構から貸付を受ける制度です。

この制度を利用して貸付を受けると、返済が終了するまで年金の一部を受け取ることができなくなるので、貸付を受ける際には慎重な計画が必要となります。

なお、融資限度額は

- 10万円~200万円の範囲内

- 受給している年金の0.8倍(所得税額に相当する額を除く)以内

- 1回あたりの返済額の15倍以内(融資額の元金相当額をおおむね2年6カ月以内で返済する)

生命保険の契約者貸付

契約している生命保険の解約返戻金の一定範囲内で、貸付を受けることができる制度です。

借入金はその全額または一部をいつでも返済できます。

教育資金のための資金計画に関するよくある質問

-

相続開始3年以内の贈与のうち、相続税の課税対象にならないものは何がありますか。

-

相続税の課税対象とならないものは、以下の4つがございます。

- 贈与税の配偶者控除の非課税措置

- 住宅取得等資金に係る贈与税非課税措置

- 教育資金の一括贈与の非課税措置

- 結婚・子育て資金の非課税制度

-

例えば500万払って、満期金や解約返戻金できちんと確実に500万返ってくるような保険というのはあるのでしょうか?また、それはどんなものでしょうか?

-

支払った保険料を上回る満期金を受け取ることができるのはこども保険(学資保険)だとは言われていますが、昨今の金利の低下事情などから、一概にそうとも言えず、またこども保険は世間的には教育資金を準備するための商品と捉えられていますが、これもまたそもそも保険なのでその損得は表面的な数字だけで考えることはできないと思います。

もし、支払ったお金を上回るお金がほしいというのが一番の目的であれば、生命保険ではなく、金融商品で運用管理するのがよいのではないかと思います。

-

国の教育ローンを借りられなかった場合はどうなりますか?

-

国の教育ローン(教育一般貸付)に申込をしたけれども利用できなかった世帯の学生・生徒が対象の「入学時特別増額貸与奨学金(利息付)」というものがあります。こちらは、第一種奨学金と第二種奨学金とを合わせて、入学時の一時金として貸与する奨学金です。

ログイン

ログイン

0120-966-883

0120-966-883