投資信託とは?|わかりやすくFP解説

更新日:2020年1月28日

投資信託とは

投資信託の特徴は次の通りです。

- 多数の投資家から集めた資金を1つの基金(ファンド)という形にまとめます。個々の投資家は小口の資金で投資することができるとともに、全体としては大きな金額で取引することが可能になり、規模の大きい利益を追求できます。

- 専門家であるファンドマネージャーが管理・運用します。

直接経営者にインタビューすることもできる専門家が管理・運用しますので、一般の個人が運用するよりも効率よく運用できます。 - 分散投資によって得られた収益は投資家に分配・還元されます。

多数の投資家から集められた資金を複数の株式、債券、その他の金融商品などに分散投資します。分散投資によりリスクを軽減できます。

投資信託に関する基本的語句とは

まず、用語の説明をいたします。以下の用語は投資信託を理解する上で基本となる語句ですので、必ず押さえておきましょう。

受益者とは

受益者とは、投資家のことをいいます。資金を出し、それに対する成果を受け取る者を指します。

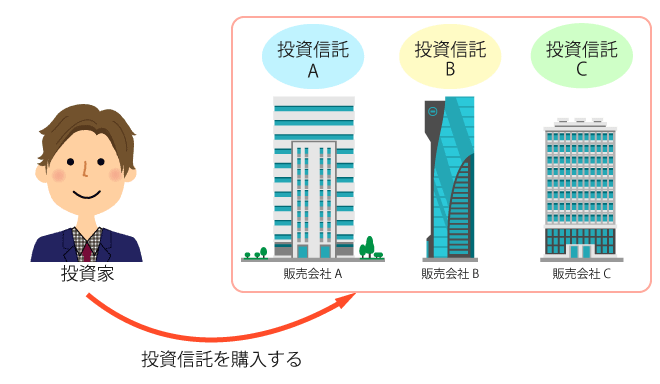

販売会社とは

投資家に対し投資信託の募集・販売を行い、販売手数料を受け取ります。同じ投資信託であっても販売会社ごとに手数料が異なります。

委託者とは

投資信託委託会社です。投資家から預かった資金の運用を行う者を指します。委託者は運用方法を考え、それを受託者に伝えます。実際に市場で売買を行うのは受託者であり、委託者は投資信託財産の運用の指図を行います。委託者が販売会社を兼ねることもあります。

受託者とは

受託銀行(通常は信託銀行)です。投資信託委託会社からの指図に従い実際に有価証券の売買を行うとともに、その名義人となって自己の名でその保管・管理を行います。

投資信託の分類とは

投資信託は、様々な方法により分類することができます。

募集方法による分類とは

- 単位型(ユニット型)

一定の募集期間(販売期間)が設定され、運用が始まってからの追加購入ができないタイプの投資信託です。運用開始後一定期間解約ができないクローズド期間が設けられるものが多いです。信託期間(運用期間)が定められていて、満期になると償還されます。 - 追加型(オープン型)

運用が始まってからの追加購入ができるタイプの投資信託です。

設立形態による分類とは

投資信託には、契約型と会社型があります。契約型とは委託者と受託者による契約という形態をとる投資信託(契約型投資信託)で、証券投資信託がこのタイプです。現在、国内で販売されている投資信託のほとんどが契約型です。一方、会社型とは、投資法人の形態をとる投資信託(会社型投資信託)で、上場不動産投資信託(J-REIT)がこのタイプです。

運用対象による分類とは

投資信託は、投資信託約款上、株式の組み入れが可能かどうかによって、次の2つに分類されます。

- 株式投資信託

株式を組み入れることができる投資信託 - 公社債投資信託

株式を一切組み入れることができず、公社債と短期金融商品を投資対象とする投資信託。

なお、株式投資信託は、公社債を組み入れることもできます。実際の投資対象が公社債のみで、株式の組み入れが無かったとしても、投資信託約款上、株式の組み入れが可能となっているものは株式投資信託に分類されます。

運用スタイルによる分類とは

パッシブ運用

ベンチマークに連動する運用成果を目指す運用スタイルです。市場は効率的なものであるという考えに基づいています。具体例がインデックスファンドです。

アクティブ運用

ファンドマネージャー自身が銘柄選別や投資比率に関する判断を行うことで、ベンチマークを上回る運用成果を目指す運用スタイルです。

アクティブ運用では、ファンドマネージャーの労力が必要となる分、パッシブ運用よりも人件費等の運用コストが高くなります。

アクティブ運用のおもな手法は次の通りです。

- トップダウン・アプローチ

金利や為替、景気などのマクロ経済分析に基づいて、投資対象となる国や業種などの投資配分を決定し、最後に個別銘柄の選択を行う運用手法です。例えば、円安が進めば輸出企業の比率を増やしたり、消費が落ち込んでいたら小売業の比率を減らしたりして、その後、それぞれの業種の中で魅力的な銘柄を選ぶことになります。 - ボトムアップ・アプローチ

個別銘柄という一番底辺の部分からファンドを作り上げていく手法です。ファンドマネージャーやアナリストが足で稼いだ個別企業の情報や投資指標の分析に基づいて、投資魅力のある銘柄をピックアップし、その積み上げによってポートフォリオを構築する運用手法です。 - グロース投資

今後、高い成長が期待できる銘柄(成長株)に投資して積極的に運用する手法です。 - バリュー投資

現在、その企業が稼いでいる利益、あるいはきぎょうの資産価値などから考えて、株価が割安な水準にある銘柄(割安株)に投資する手法です。

運用目的による分類とは

運用目的を大別すると、下記の3つに分けられます。

- 成長性重視型(積極運用型)

信託財産の成長を目的とするファンドです。成長を実現するために、株式や外貨建て商品など、値動きが大きく高収益が期待できる商品を組み込みます。 - 安定運用型

安定した収益の確保を目指すファンドです。債権や短期金融商品に投資し、クーポンによる集積を中心とするファンドがこれにあたります。 - バランス型

複数の資産に分散投資することで成長性と安定性を目指すファンドです。債権と株式の両方に投資し、リスクとリターンのバランスをとるような資産配分が行われます。

投資信託に関するよくある質問

-

ベンチマークとは何ですか。

-

ベンチマークとは、運用の目標とする基準や指標のことをいいます。ベンチマークには、日経平均株価やTOPIXなど、市場平均を示す相場指標(インデックス)が用いられます。なお、特定の指標に連動するように運用される投資信託をインデックスファンドといいます。

-

効率的市場とは何ですか?

-

効率的市場とは、市場参加者にとって証券評価に必要な情報は瞬時に隅々まで伝えられ、それらの情報が速やかに証券価格に反映される市場をいいます。

市場は効率的であるため、どのような銘柄選択を行っても、恒常的に市場平均以上の運用成績を上げるのは困難だとする考え方を「効率的市場仮説」といい、パッシブ運用はこの考え方に基づいています。

一方、ある情報が市場の隅々まで伝えられるまでに時間がかかり、その情報が証券価格に速やかに反映されない市場を「非効率的市場」といいます。

アクティブ運用は、市場は非効率的であるという考え方に基づいています。 -

投資信託の問題で、ベンチマークやアクティブ運用、ボトムアップなど全く理解できてません。わかりやすく解説をお願いします。

-

パッシブ運用とアクティブ運用この2つの運用手法を理解するためのキーワードは「ベンチマーク」です。

ベンチマークとは、一番有名なものは日経平均株価です。

日本には、複数の証券取引所が存在しますがその中でも日本の中心と言っても過言ではない東京証券取引所があります。

この、東京証券取引所には、1部と2部というように代表的な場所が2つあり、 1部のほうが有名企業が名を連ねています。

つまりは、日本の代表的な企業が勢ぞろいしているわけです。

それらの企業の株価の平均値ならば、日本の株価の平均値みたいじゃないか、ということで1部に名を連ねている会社のなかからさらに225銘柄を厳選して、その会社の株価の平均値の計算を日本経済新聞社というところが行っています。

これが、日経平均株価というもので、毎日、テレビのニュースや新聞に掲載されています。投資信託を作るときに、日経平均株価を目標に、または、日経平均株価と同じような値動きになるように作る投資信託がパッシブ運用という手法をとっている投資信託です。

ベンチマークの代表的なものは日経平均株価ですがそれ以外にもさまざまなものをベンチマークとすることができるのでパッシブ運用型の投資信託は、それぞれの投資信託ごとにナニを指標に(目標に)運用しているのかという違いがあります。

次に、2つめの「アクティブ運用」ですがこちらは、ベンチマーク以上の運用成果をあげることを目標としている投資信託です。

運用の種類は、アクティブ運用とパッシブ運用がある

↓

アクティブ運用には、4種類があるこの位置付けが重要です。

ログイン

ログイン

0120-966-883

0120-966-883