キャッシュフロー表とは?

更新日:2019年9月10日

キャッシュフローとは

キャッシュフローとは、1年間の資金収支と、その結果増減する貯蓄残高をいいます。

キャッシュフロー表とは、現在の収支状況と今後のライフプランを基に、将来の収支状況を予想し、その結果増減する貯蓄残高の推移を時系列にした表です。

キャッシュフロー表では、現在および将来の年間収支とそれに伴う貯蓄残高の推移を一覧できるため、今後の家計の体力をある程度把握することができます。

それにより自身のライフプランが資金面からみて実現可能かどうか判断材料にすることができます。

同時にその家計の問題点が把握でき、問題解決のための対策を検討することができます。

キャッシュフロー表の必要項目は、以下の通りとなります。

- 年次

- 家族構成と年齢

- ライフイベント

- 変動率

- 上昇率

- 収入

- 収支

- 年間収支

- 貯蓄残高

キャッシュフロー表分析の基本手法

表に計上する数値は、現在価値で表した数値を基に変動率や上昇率を反映させて将来の数値を予測します。

運用により増やせる金額の計算や、必要資金準備のための貯蓄額を毎年どれくらいにすべきか等の計算が必要になります。

変動率の採用

- 物価変動率…インフレだけでなく、デフレの場合も考慮します

- 給与収入等…上昇率や下降率だけでなく、ゼロ収入のケースも考える必要があります

- 運用率…安全運用資金と積極運用資金とに分けて考え、それぞれの運用率を採用します。

将来価値とは

貨幣価値は、見た目の数字(例えば「100万円」)は今も将来も変わらなくとも、内在的価値は時間の経過とともに経済情勢などによって変化していきます。

今手元にある100万円は、10年後、20年後、30年後も今の100万円が持つ内在的価値と同じとは限らないのです。

現在の収入または支出の金額を将来の価値に換算したものを「将来価値」といいます。

将来価値=現在の金額×(1+変動率)経過年数

※経過年数は乗数

現在価値とは

将来における収入や支出の金額を、現在の貨幣価値に換算したものです。

現在価値=将来価値÷(1+割戻し率)経過年数

※経過年数は乗数

将来の価格を年数分の複利率で割ります。

キャッシュフロー表の作成

キャッシュフロー表の年次は通常、1月1日から12月31日を「1年」とします。

教育費などの年度を中心としたプランの場合は、4月1日から3月31日までを「1年」としても構いません。

家族構成・年齢

- 氏名は原則としてフルネームで記入します

- 依頼主が本人となり、その家族は本人から見た続柄を記入します

- 12月末現在の年齢(税務年齢)で記入します

- 子どもがいるケースでは学年欄も設けるとよいでしょう

金額の単位

千円単位を四捨五入し、「万円単位」で記入します。

収入と支出の記入

収入は可処分所得で収入者ごとに記入します。

このとき、定期的収入(給与収入、公的年金収入など)と、一時的な収入(満期保険金・退職金など)を分類したほうが良いでしょう。

支出は下記詳細のように記載していきます。

- 基本生活費…食費、水道光熱費等の基本的な家計支出

- 住宅費…家賃、住宅ローン、固定資産税など

- 教育費…学校教育費、学校外教育費(塾やお稽古ごとなど)の総額

- 保険料…民間保険会社の保険料

- その他の支出…毎月は発生しませんが、毎年決まって発生する支出

例)規制費、レジャー費、贈答費用など - 一時的な支出…不定期や単発的に発生する支出であり、ライフイベント表に計上した金額

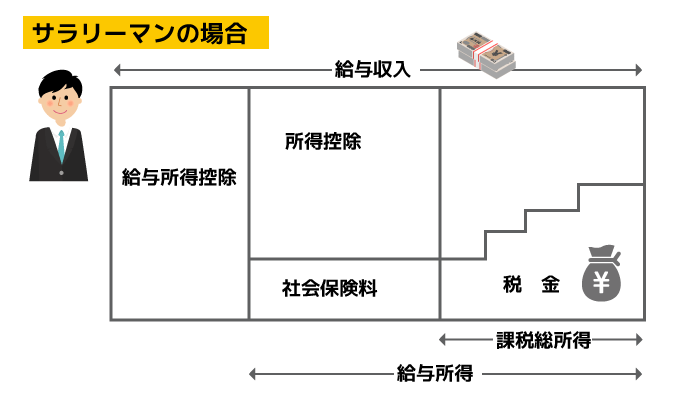

可処分所得

収入があるからといっても、その金額すべてを自由に使えるわけではありません。

実際に自由に使えるお金は、収入から、自分の意思に関わりなく支払う義務のある税金や社会保険料などの支払いをして残ったお金です。

このように自由に使えるお金のことを「可処分所得」といい、提案書を作成する際のキャッシュフロー表に計上する収入は可処分所得の額を計上します。

財形貯蓄や民間(生保・損保)生命保険料などは、本人自らの意思による支出ですから、可処分所得に含まれます。

可処分所得=年収-(所得税・住民税+社会保険料)

年間収支

年間収支は以下の算定式により表します。

年間収支=当年の収入―当年の支出

年間収支がプラスの場合

家計が黒字になっていることを意味し、前年の貯蓄残高(運用率を加味した後)に加算します。

年間収支がマイナスの場合

家計が赤字になっていることを意味します。

前年の貯蓄残高(運用率を加味した後)から取り崩すことになります。

赤字でも、その年だけであれば、貯蓄残高で補い、後で順調に貯蓄残高が増えれば特に問題はありませんが、継続的な赤字になるようならば、何らかの対策が必要です。

このように、年間収支の把握は、将来の資産設計の重要なカギとなります。

各年の貯蓄残高の求め方

当年の貯蓄残高=前年の貯蓄残高×(1+運用率)±当年の年間収支

例1)

前年の年末貯蓄残高100万円、運用率2%、その年の年間収支50万円の黒字の場合

100万円×(1+0.02)+50万円=152万円

例2)

前年の年末貯蓄残高100万円、運用率2%、その年の年間収支50万円の赤字の場合

100万円×(1+0.02)-50万円=52万円

キャッシュフロー表に関するよくある質問

-

提案書に関する質問です。現状のキャッシュフロー表を作成しておりますが、経過1年目から貯蓄がマイナス続きになってしまい、自分でどこから直したらよいか分からなくなってしまい、完全に行き詰まっています。

アドバイスをください。 -

貯蓄がマイナスになってしまったとのことですが、マイナスになっても特に問題がございません。

そのマイナスをいかに縮小できるかを、支出や収入を見直して提案していきましょう。

その際、課題の指示内容を変更して頂いたり、架空の金融商品で収入を見込んでも一向に差し支えありません。 -

月払いの学資保険をキャッシュフロー表に計上する場合、金額はどうなりますか?

-

キャッシュフロー表に計上する場合は、月額を単純に年換算で計上すれば問題ありません。

-

キャッシュフロー表は対策前と対策後とありますが、対策前の表に今後の支出を組み込んで宜しいのでしょうか?

-

キャッシュフロー表は、対策前と対策後の2つ作成して頂く必要がございます。対策前には、現状のキャッシュフロー表を、対策後には、今後の支出を組み込んだ改善後のキャッシュフロー表を作成しましょう。

ログイン

ログイン

0120-966-883

0120-966-883